信用卡循環利率怎麼算?5分鐘看懂自己的帳單

文章最後更新時間: 2022-11-03T07:21:14.387Z

信用卡看似讓付款更簡單,隨之而來的帳單卻讓人頭大。而帳單上除了標示「應繳金額」外,還有「最低應繳款」和「循環利率」。在繳款之前,就讓我們先來搞懂何謂循環利率,循環利息該如何計算,並一探究竟為何它會讓許多人卡債纏身?

信用卡循環利息是什麼?

會有循環利息的產生,多是因為當期信用卡帳單沒有全額繳清,而剩下未繳款的部分在下期帳單中,各家銀行便會根據規定利率向消費者收取一筆利息。

循環利率會依照發卡銀行規範、持有卡片的類型、個人用卡與信用記錄的不同而有所差異,如果又有遲繳情況會再被銀行加收違約金,而這筆利息與違約金就會出現在下期的帳單上。

利率大多數會在 5%~15% 左右,15% 為金管會目前規定的上限。普遍來說,銀行的循環利率都會超過 10%,可說是極高。每個月無限循環的債務如雪球般越滾越大,驚人的卡債也就此誕生。根據金管會統計,卡債族被收取的平均循環信用利率高達 13.7%,如此龐大的數字實在不容輕忽。

信用卡循環利息如何計算?

在說明完循環利息的來頭,我們要來介紹循環利息是如何被計算出來。但在開始之前,要先來跟各位介紹幾個信用卡帳單上會影響利息計算的關鍵時間點:

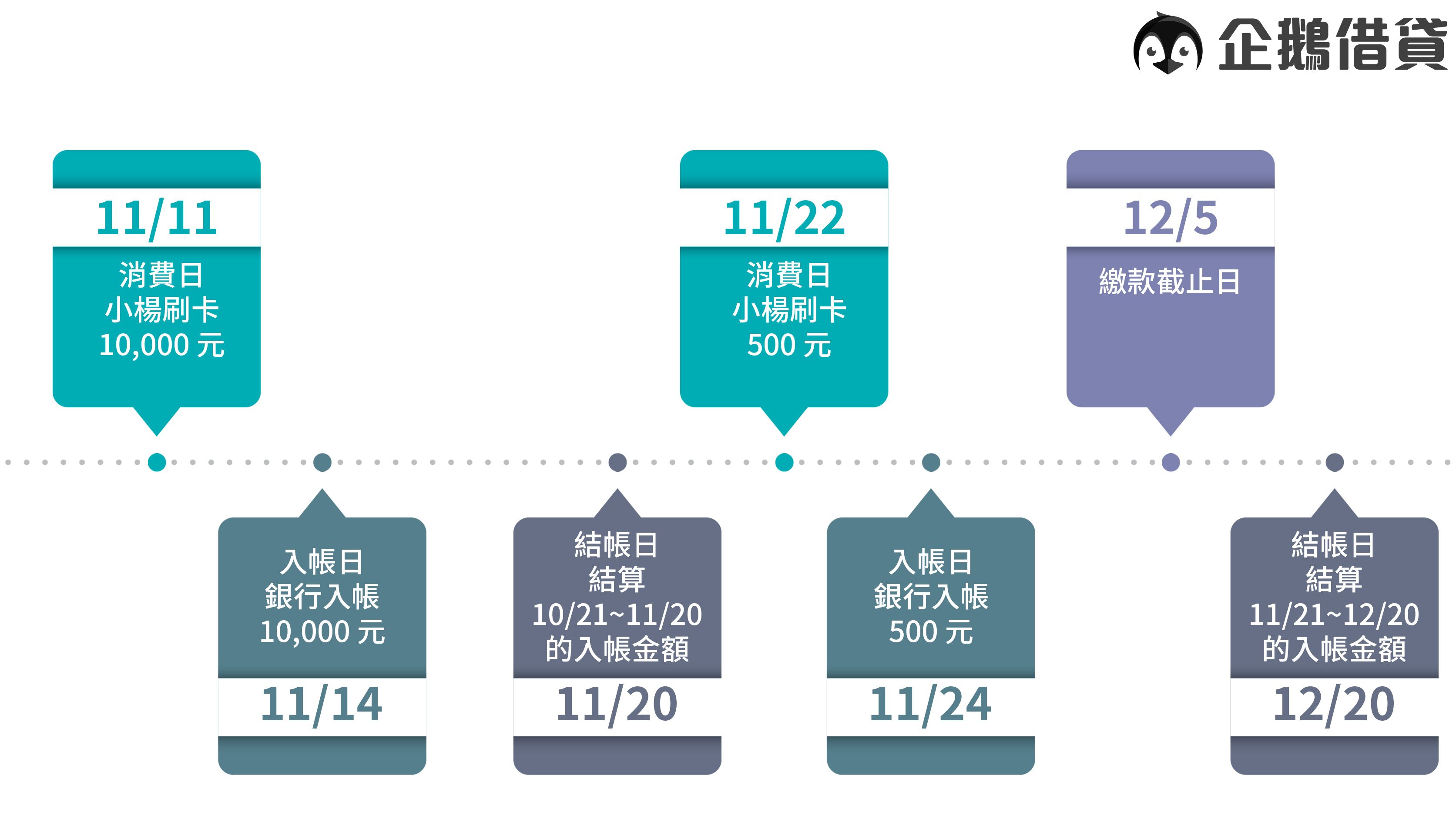

消費日:刷卡消費當天的日期。

入帳日:店家向銀行請款,銀行開始為消費者代墊消費金額的日期。(通常會比消費日晚幾天,因為店家會分批整理消費資料後再向銀行請款)

結帳日:銀行結算當期(月)消費總金額,並寄出帳單給消費者的日期。

繳款截止日:信用卡帳單上當期費用的繳款期限。(通常期限是結帳日的兩週後)

需要注意的是,循環利息的計算會從入帳日開始算,也就是店家向信用卡銀行請款的那一天就開始算利息,而不是等到繳款截止日才開始計算。這是許多人對於循環利息的一大盲區,不得不注意。

此外需要注意自己有沒有繳足當期的最低應繳金額。如同我們一開始所說的,帳單上會列出當期的應繳金額與最低應繳金額,如果繳交的卡費金額低於最低門檻,下期帳單就會再加計違約金。(違約金金額通常依照銀行規定,一般都是 200 元~300 元。若連續違約,每次連續收取期數以三期為上限。)

信用卡循環利息案例試算

幾個關鍵時間點介紹完後,我們就來直接試算看看。

循環利息基本計算公式 = 累積未繳消費款(入帳日) × 年利率 × 天數 ÷ 365

假設甲銀行對於信用卡的規定如下:

結帳日:每月 20 日

繳款截止日:次月 5 日

循環利率:10%

最低應繳金額:當期帳單總金額的 20%

違約金:200元

而這次的案例「小楊」,他在 11/11 購物刷了一筆 10,000 的消費,在 11/22 也刷了一筆 500 的消費。他則會分別在 11/20 與 12/20 這兩個結帳日收到帳單:

狀況一:在還款期限內,繳納全部卡費

小楊在 11/20 收到帳單後,一次繳清了 11/11 的消費。12/20 的帳單就不需支付循環利息、違約金,僅需要繳清 11/22 的消費。

12/20 的帳單內容就會是:

信用卡循環利息:0 元

在期限內繳清卡費不需支付循環利息

信用卡違約金:0 元

在期限內且高於總額20%

信用卡帳單總額:500 元

12/5 刷了500元,此筆消費將納入 12/20 結帳日一起總結

信用卡帳單最低應繳金額:500 元

狀況二:在還款期限內,繳納最低應繳金額

小楊在 11/20 收到帳單後,發現自己只有 5,000 元可以繳帳單。因此,12/20 的帳單上就會出現循環利息、違約金等項目。

12/20 的帳單內容就會是:

信用卡循環利息:51 元

11/14 入帳到 12/20 結帳日共 37 天

[10,000(應繳金額) – 5,000(實際繳款)] x 10% (循環利率) x (37天/365天) = 51

信用卡違約金:0 元

在期限內繳的 5,000 元高於最低應繳金額,所以沒有違約金

信用卡帳單總額:5,551 元

5,000(上期未繳清的差額) + 51(循環利息) + 500(本期新入帳消費) = 5,551

信用卡帳單最低應繳金額:1,110 元

5,551 x 20% = 1,110

狀況三:在還款期限內,繳納部分卡費、未達最低應繳金額

小楊在 11/20 收到帳單後,發現自己只有 1,000 元可以繳帳單。因此,12/20 的帳單上就會出現循環利息、違約金等項目。

12/20 的帳單內容就會是這樣:

信用卡循環利息:91 元

11/14 入帳到 12/20 結帳日共 37 天

[10,000(應繳金額) – 1,000(實際繳款)] x 10% (循環利率) x (37天/365天) = 91

信用卡違約金:200 元

在期限內未繳到最低應繳金額 2,000 元,所以需付違約金 200 元

信用卡帳單總額:9,791 元

9,000(上期未繳清的差額) + 91(循環利息) + 200(違約金) + 500(本期新入帳消費) = 9,791

信用卡帳單最低應繳金額:1,958 元

9,791 x 20% = 1,958

循環利息與帳單分期大不同?

銀行和店家為了方便消費者,會提供信用卡分期的服務。在另一篇文章中,我們也有談到信用卡分期之於信用分數的影響。

說到這邊,相信大家也都發現了「帳單分期」跟「循環利息」在概念上都是將你的消費分期償還,這兩者又有什麼差別,比較起來又是以哪個更划算、對你的信用分數更安全?

一樣都是分期還款,「循環利息」跟「帳單分期」差在哪裡?

「帳單分期」是消費者主動向銀行約定分期償還。雖然利息一樣不算低,也可能被收取手續費;但利息只會以約定期數去計算,只要按時還款,銀行就不會針對這筆金額收取額外的利息。且帳單分期過後,這筆金額就不再計入循環利息,而是以與銀行約定的利率來計算。

而「循環利息」則是每期結帳日都會計算一次。只要有尚未繳清的款項,銀行都會依規定向消費者收取利息與違約金,利滾利下來,卡債就會越滾越大,更難還清。

我該選「循環利息」跟「帳單分期」才比較划算?

一般都會建議消費者提前檢視每一筆消費,規劃自己的還款計畫再來做選擇。

若真的認為自己無法全額繳清當期帳單,就選擇帳單分期來處理。不只利率多半會比動用循環利息低,對於信用分數的傷害也會比較小。

值得注意的是,每家銀行的帳單分期利率不一致,還可能產生額外的手續費,最重要的是分期後一般都難以提前還款。在確定辦理前也可以先詢問銀行客服相關細節,相信他們都會樂意替你解答。

銀行信用卡循環利率表

這裡附上各大常見銀行的信用卡循環利率,想要申辦信用卡,又或是想要仔細規劃財務使用的朋友就可以先做了解,以免吃虧!

銀行 | 最高利率 | 最低利率 |

004 臺灣銀行 | 11.34% | 5.34% |

012 台北富邦銀行 | 14.70% | 1.41% |

013 國泰世華銀行 | 15.00% | 6.75% |

021 花旗銀行 | 15.00% | 6.88% |

052 渣打銀行 | 15.00% | 7.90% |

081 匯豐銀行 | 15.00% | 5.68% |

103 新光銀行 | 15.00% | 5.46% |

805 遠東銀行 | 14.90% | 6.74% |

806 元大銀行 | 15.00% | 2.92% |

807 永豐銀行 | 15.00% | 2.74% |

812 台新銀行 | 15.00% | 6.75% |